Nếu có thể vẽ ra được một bức tranh toàn cảnh về tình hình cung cầu trên thị trường tài chính, thì mô hình giá chính là bản vẽ đó. Mô hình này được xem là một trong những công cụ quan trọng nhất trong phân tích kỹ thuật thị trường. Giúp trader có thể tìm thấy những biến động ở cả quá khứ và cả tương lai. Mô hình Harmonic chính là mô hình nâng cao của phương pháp phân tích price action được rất nhiều nhà giao dịch sử dụng. Đây là một trong những mô hình phân tích nâng cao khá phức tạp và khó nắm bắt. Nhưng một khi trader có thể hiểu được chính xác tín hiệu mà mô hình thể hiện, thì hiệu quả giao dịch sẽ rất lớn. Trader có thể nắm được cơ hội kiếm lợi nhuận rất lớn.

Có thể bạn đã từng tìm hiểu qua hoặc tiếp xúc với mô hình giá này. Và trong bài viết hôm nay, chúng tôi sẽ tổng hợp những kiến thức tổng quan và chi tiết về Harmonic là gì. Cùng với những ưu nhược điểm của mô hình để trader có thể hiểu rõ hơn về công cụ phân tích thị trường này.

Mục lục

Tìm hiểu công cụ mô hình Harmonic là gì?

Harmonic Pattern – Mô hình giá Harmonic là một công cụ dùng để phân tích kỹ thuật trong thị trường tài chính. Mô hình được H.M.Gartley tìm tòi, nghiên cứu, tổng hợp và chính thức đưa ra thị trường vào năm 1932 và tới 1935 thì hoàn thiện. Ban đầu, công cụ này được rất nhiều nhà giao dịch và chuyên gia sử dụng trong đầu tư chứng khoán. Càng về sau, khi những tính năng trở nên hoàn thiện hơn, nhiều người nhận ra sự hiệu quả của mô hình giá. Nên dần dần các trader cũng bắt đầu sử dụng nó vào đầu tư ngoại hối.

Giống như những mô hình giá trong phân tích kỹ thuật, mô hình giá sẽ thể hiện trên biểu đồ những sự kiện lặp lại từ tâm lý của đa số trader. Chỉ có điều, mô hình Harmonic có điểm khác biệt riêng là sẽ sử dụng tỉ lệ Fibonacci để dự đoán những biến động mạnh của thị trường. Cụ thể hơn, đó sẽ là những thời điểm mà thị trường có thể sẽ xảy ra một cuộc đảo chiều giá. Hoặc chỉ là xu hướng tiềm năng đảo chiều nào đó, cung cấp cho nhà giao dịch nhiều lợi thế hơn trong đặt lệnh.

Những tín hiệu chốt lời dừng lỗ cũng được gửi tới trader rõ ràng hơn. Nhưng để xác định được mô hình này trên biểu đồ thì không hề đơn giản. Nhưng tín hiệu đảo chiều mà trader có thể nhận được có thể sẽ rất cao nếu nhà giao dịch nhận diện được Harmonic trên biểu đồ giá.

Xem thêm: Bollinger Bands là gì

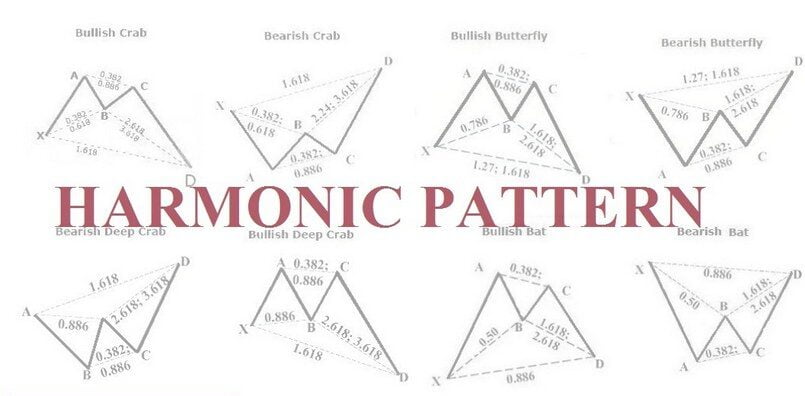

Các loại mô hình Harmonic chính

Là một loại mô hình giá nâng cao, nhưng mô hình Harmonic lại rất phong phú về hình dạng. Trong đó là 5 kiểu mô hình quan trọng và có độ nhận diện cao nhất. Trader chỉ cần quan tâm tới 5 laoị hình Harmonic này thì có thể yên tâm khi tiến hành giao dịch với mô hình giá một cách hiệu quả.

Mô hình AB = CD

Đây là dạng đơn giản nhất của mô hình giá, mô hình này thực chất là ít yêu cầu nhất. Và mô hình này trader cũng có thể nhận biết rất dễ dàng trên biểu đồ giá. Nhà giao dịch chỉ nên tiến hành khớp lệnh nếu mô hình này hoàn chỉnh và nhận được tín hiệu đảo chiều. Những đặc điểm cơ bản của mô hình AB=CD là:

- Mô hình được hình thành từ giá điểm A sẽ giảm sang điểm B.

- Xuất hiện bước ngoặt giá, tăng giá lên điểm C với mức thoái lui là 61.8% – 78.6%.

- Tiếp tục xuất hiện bước ngoặt quan trọng khác tại điểm C. Giá sẽ di chuyển tới D với mức mở rộng 127.2% – 161.8%. Nhà giao dịch sẽ đặt nhiều kì vọng có sự đảo chiều tại D ở thời điểm này.

Mô hình Gartley

Đây được xem là mô hình nguyên thủy lâu đời và cực kì phổ biến trong phân tích thị trường. Mô hình này ở dạng nguyên thủy thì sẽ bao gồm 5 điểm quan trọng. Chúng được liên kết lại và tạo thành mô hình có hình dáng tương tự 2 ngọn núi liền kề hoặc đảo ngược. Tương ứng với mô hình giá tăng và mô hình giá giảm. Điều kiện của 5 điểm này cần phải đảm bảo thỏa mãn là:

- Với Bullish Gartley: C thấp hơn A, X cao hơn D

- Với Bearish Gartley: C cao hơn A, X cao hơn D

Mô hình giá nguyên thủy thường sẽ được ứng dụng vào đầu tư thị trường chứng khoán. Nhưng vì những tương đồng khác với những lĩnh vực đầu tư khác của tài chính. Mà sau này, mô hình Harmonic được sử dụng rộng rãi trong Forex và tiền điện tử. Mô hình khởi nguyên luôn đơn giản với 5 điểm, nhưng một khi đưa số liệu vào các điểm. Thì mô hình với trader sẽ trở nên phức tạp hơn rất nhiều. Nhà giao dịch Larry Pesavento sử dụng các tỉ lệ Fibonacci cùng nhiều quy tắc giao dịch để trader có thể dễ dàng sử dụng công cụ phân tích này hơn. Cũng như có thể khiến mô hình hiệu quả hơn trong đầu tư.

Mô hình con bướm

Với mô hình Butterfly Pattern, hình dạng của nó khá giống với chữ W hoặc chữ M. Cũng dược hình thành nên từ 5 điểm là XABCD. Nhà giao dịch chỉ có thể xác nhận được mô hình này khi dựa vào sự biến động giá theo tỉ lệ Fibonacci:

- Giá biến động từ điểm A tới điểm B, mức thoái lui là 78.6%

- Giá đảo chiều từ B sang C, mức thoái lui từ 38.2% – 88.6%

- Giá đảo chiều từ C sang D, mức mở rộng 161.8% 261.8%. Mức thoái lui là 127.2% – 161.8%

Mô hình con cua

Mô hình này được phát triển vào những năm 2000, được xem là mô hình giao dịch có độ chính xác cao nhất trong phân tích kỹ thuật đầu tư tài chính. Mô hình này có 2 dạng chính là Bullish Carb và Bearish Crab, với những đặc điểm là:

- Giá sẽ giảm từ X tới A, rồi lại tăng lêm đến B, mức thoái lui từ 38.2% – 61.8%.

- Giá đảo chiều quay lại C, mức thoái lui từ 38.8% – 88.6%.

- Giá đảo chiều tăng lên D, mức mở rộng từ 261.8% – 361.8%.

Ưu điểm của mô hình Harmomic là gì?

Mô hình giá Harmonic sẽ cung cấp cho nhà giao dịch những tín hiệu có độ chính xác cực cao. Bao gồm tín hiệu về sự đảo chiều giá, hay những điểm stop loss chính xác nhất. Hay nói cách khác, mô hình giá này chính là chỉ số có độ chuẩn xác cao nhất của đầu tư tài chính.

- Dạng mô hình có sự lặp lại thường xuyên nên đồ thị giá. Những biến động giá có độ chuẩn xác cao sẽ liên tục được dự báo cho nhà giao dịch.

- Tỉ lệ Fibonacci được sử dụng giúp các tín hiệu thị trường được tăng độ tin cậy và chuẩn xác.

- Mô hình có tần suất hoạt động thường xuyên, có thể kết hợp phân tích cùng nhiều chỉ báo khác.

- Mô hình có thể giúp thị trường đo lường cường dộ biến động giá.

Nhược điểm của mô hình Harmonic

- Mô hình Harmonic là một dạng mô hình phân tích kỹ thuật khá phức tạp. Yêu cầu kinh nghiệm và chuyên môn với các nhà giao dịch hay nhà phân tích thị trường.

- Xuất hiện trường hợp tỉ lệ Fibonacci mâu thuẫn khiến tín hiệu đảo chiều giá bị nhiễu loạn.

- Nếu Harmonic được hình thành từ cùng 1 điểm đảo chiều nhưng ở nhiều điểm thời gian khác nhau. Thì việc phân tích và hiểu được chỉ báo từ mô hình lại càng khó khắn.

- Tỉ lệ giữa những lợi nhuận và rủi ro có thể xảy ra thấp và không có sự tương xứng.

Kết

Với một nhà giao dịch đầu tư tài chính thì Harmonic là một bài toán không dễ giải. Trader cần có kĩ năng, thời gian để tìm hiểu không chỉ là những kiến thức cơ bản như Harmonic là gì. Bạn cần phải đọc hiểu được những dạng mô hình cơ bản của mô hình giá. Tập quan sát, đo lường giá trị và tỉ lệ để có thể đủ kinh nghiệm để sử dụng hiệu quả công cụ này. Nhiều trader đã e dè khi biết được tính phức tạp của mô hình giá và lựa chọn bỏ qua. Nhưng chúng tôi hi vọng, những đánh giá về điểm mạnh – yếu ở trên sẽ giúp trader tự tin hơn khi lựa chọn làm việc cùng mô hình Harmonic.

Hãy cố gắng kết hợp nhiều công cụ và chỉ báo khi làm việc cùng mô hình này. Bởi một khi bạn thành công hiểu được những giá trị của mô hình Harmonic. Thì tỉ lệ thành công khi tiến hành giao dịch và dự đoán những cơn đảo chiều giá là sẽ có độ chính xác rất cao. Chúc các nhà giao dịch có thể “thuần phục” được mô hình Harmonic trong quá trình phân tích thị trường!

Xem thêm: Mô hình vai đầu vai

Tổng hợp: nhamoigioi.net