Các công cụ phân tích kỹ thuật đầu tư từ lâu đã được phát triển khá mạnh và phong phú. Thường thì những mô hình giá hay những chỉ số kỹ thuật sẽ là những công cụ được biết tới nhiều trong lĩnh vực này. Tuy nhiên với sự phát triển ngày một lớn mạnh của các thị trường đầu tư giao dịch tài chính. Thì rất nhiều công cụ phân tích khác đã từng bị quên lãng hay ít biết tới cũng đã được nâng cấp và phát triển, phù hợp với việc hỗ trợ nhà đầu tư phân tích và dự đoán xu hướng thị trường đầu tư. Trong số đó, thì Lý thuyết Hộp Darvas hay Lý thuyết Hộp của Darvas chính là một trong những công cụ – phương pháp phân tích kỹ thuật – một chiến lược động lượng hàng đầu cho nhà đầu tư.

Lý thuyết đầu tư này do Nicolas Darvas – một nhà đầu tư được mệnh danh là vũ công trên sàn chứng khoán vì sự thành công của mình trên thị trường đầu tư này. Dạo gần đây, hàng loạt những chuyên gia tài chính cũng đang đặt rất nhiều quan tâm tới phương pháp giao dịch này bởi tính hiệu quả cũng như thông dụng của nó. Tuy là một phương pháp vẫn còn nhiều điểm phức tạp nhưng lại không khó cho bất kì nhà đầu tư nào nghiêm túc tìm hiểu và học hỏi. Bài viết hôm nay, chúng tôi sẽ dành để cung cấp cho trader những thông tin về Lý thuyết Hộp Darvas là gì và những nguyên tắc, ứng dụng và đặc điểm cơ bản của phương pháp giao dịch này.

Mục lục

Người tạo ra Lý thuyết Hộp Darvas – Nicolas Darvas

Nicolas Darvas là người Hungary, sinh năm 1920 và mất vào năm 1977 tại thủ đô Paris nước Pháp. Ban đầu, ông là một sinh viên theo học ngành Kinh tế và Xã hội của trường đại học Budapest. Sau nhiều năm do vướng phải các cuộc xung đột của thế chiến thứ 2. Ông đã di cư sang Thổ Nhĩ Kỳ, và sau đó là dừng chân tại nước Mỹ từ năm 1951. Vốn dĩ ông được gọi là “Vũ công trên thị trường đầu tư chứng khoán”. Bởi vì ông đã từng là một trong những vũ công ballet chuyên nghiệp lưu diễn trên khắp đất Mỹ. Ông ngoài là một vũ công được trả mức lương cao nhất thế giới lúc bấy giờ. Thì còn được đánh giá là một trong những người có bộ óc và tư duy cực kì nhạy bén.

Vào cuối năm 1952, sau một buổi biểu diễn thành công. Nicolas Darvas nhận được thù lao bằng cổ phiếu có giá trị tương đương chỉ có 50 xu. Và sau 3 tháng sau đó, giá trị những cổ phiếu này đã tăng lên, ông bán ra và thu về nguồn lợi nhuận đầu tư đầu tiên cho bản thân là 8 nghìn USD. Nguồn lợi nhuận này được xem là cơ duyên của vị vũ công chuyên nghiệp này trở thành một chuyên gia đầu tư tài chính thành công. Bởi ngay sau đó, Nicolas Darvas đã quyết tâm tìm hiểu, nghiên cứu thị trường đầu tư để trở thành một nhà giao dịch thành công và thu thêm được nhiều lợi nhuận hơn.

Thành công trong đầu tư của Nicolas Darvas

Là một nhà đầu tư giao dịch tài chính thực thụ. Vị vũ công này đã không ít lần thất bại trước khi nhận được những thành công vang dội cho mình. Điều đặc biệt, ông biến những thất bại thành động lực cho những thành công. Tập trung tìm hiểu và phân tích nguyên nhân, tìm ra những yếu tố và nguyên tắc đầu tư. Từ đó rút ra cho bản thân những bài học, những mẹo giao dịch hay những chiến lược đầu tư tốt hơn. Sau nhiều năm tìm hiểu và nghiên cứu. Ông cho rằng phân tích kỹ thuật chính là những phương pháp giao dịch đúng đắn nhất. Giúp mỗi trader tìm ra các quy luật khối lượng và giá cả thị trường. Đồng thời bỏ qua những yếu tố không liên quan để tìm ra được kết quả tối ưu nhất.

Đây chính là nguyên nhân – lịch sử của sự ra đời của phương pháp đầu tư Lý thuyết hộp Darvas. Thành công dễ thấy nhất chính là chỉ trong vòng tròn 18 tháng. Nicolas Darvas đã kiếm được 2 triệu USD lợi nhuận đầu tư cho bản thân. Ngay từ những thời kì sơ khai nhất của phương pháp này. Thành công nó đem tới đã được chứng minh một cash cực kì chân thực và thuyết phục. Tiếp nối thành công, ông cũng là một trong những tác giả nổi tiếng về mảng viết sách về đầu tư giao dịch. Như “How I Made $2,000,000 In The Stock Market (Tôi Đã Kiếm Được 2,000,000 Đô La Từ Thị Trường Chứng Khoán Như Thế Nào?) và Wall Street: The Other Las Vegas (Phố Wall: Một Las Vegas Khác).

Lý thuyết Hộp Darvas là gì?

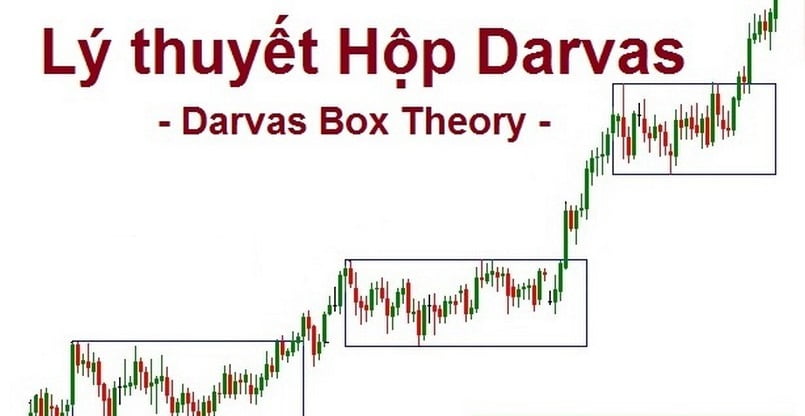

Lý thuyết Hộp của Darvas là một trong những phương pháp phân tích kỹ thuật khá phổ biến trong giới đầu tư giao dịch tài chính. Phương pháp này sẽ xác định giới hạn phạm vi giao động của giá trong các giai đoạn như tái tích lũy hay tái phân phối. Điều tiên quyết là giá vẫn chưa vượt qua những giới hạn đó. Và vẫn đang tiếp tục xu hướng trên thị trường. Hoặc cũng có thể nói rằng Darvas Box chính là một dạng chiến lược giao dịch thuận xu hướng thị trường. Trader có thể dùng để tìm ra điểm mở vị thế mua tại xu hướng tăng. Còn nếu trong xu hướng đảo chiều giá thì có thể tìm thấy điểm cắt lỗ phù hợp nhất. Cũng nhằm ngăn chặn và hạn chế tối đa rủi ro thua lỗ cho trader.

Lý thuyết Hộp Darvas còn được đánh giá là một dạng giao dịch breakout tiêu chuẩn. Giúp nhà đầu tư có thể tìm thấy được thời điểm giá vượt qua giới hạn phạm vi giao dịch. Ví dụ với thị trường chứng khoán, khi mà giá của cổ phiếu đang có xu hướng tăng lên. Thì không phải giá của mã này sẽ luôn tăng liên tục và đột ngột. Sẽ có những thời điểm giá chững lại hoặc đi xuống, giao động lên xuống khá ổn định. Nhưng không quá lâu hay gây ảnh hưởng quá lớn trong xu hướng tăng. Vùng giá dao động như vậy sẽ tạo thành hình một chiếc hộp Davas. Nếu giá có xu hướng vượt qua giới hạn trên của hộp này. Thì giá sẽ bước vào vùng dao động của một chiếc hộp mới.

Đặc điểm của Lí thuyết hộp Darvas

Lý thuyết hộp Darvas là một loại chiến lược động lượng. Nó sử dụng lý thuyết xung lượng thị trường cùng với phân tích kỹ thuật để xác định thời điểm tham gia và thoát khỏi thị trường. Hộp Darvas là một chỉ báo khá đơn giản được tạo ra bằng cách vẽ một đường dọc theo mức thấp và mức cao. Khi bạn cập nhật mức cao và mức thấp theo thời gian. Bạn sẽ thấy các hộp tăng hoặc hộp giảm. Lý thuyết hộp của Darvas đề xuất chỉ giao dịch các hộp tăng. Và sử dụng mức cao của các hộp bị phá vỡ để cập nhật lệnh cắt lỗ.

Mặc dù chủ yếu là một chiến lược kỹ thuật, lý thuyết của hộp Darvas như được hình thành ban đầu đã kết hợp với một số phân tích cơ bản để xác định loại cổ phiếu cần nhắm mục tiêu. Darvas tin rằng phương pháp của ông có hiệu quả tốt nhất khi được áp dụng cho các ngành có tiềm năng lớn nhất để kích thích các nhà đầu tư và người tiêu dùng bằng các sản phẩm mang tính cách mạng. Ông cũng ưa thích các công ty đã cho thấy thu nhập cao theo thời gian. Đặc biệt nếu thị trường nói chung không ổn định.

Xem thêm: Dow Jones Future

Chiếc hộp Darvas trong đầu tư thực tiễn

Lý thuyết hộp Darvas khuyến khích các nhà giao dịch tập trung vào các ngành tăng trưởng. Nghĩa là các ngành mà các nhà đầu tư mong đợi sẽ hoạt động tốt hơn thị trường tổng thể. Khi phát triển hệ thống, Darvas đã chọn một vài cổ phiếu từ những ngành này. Và theo dõi giá cả cũng như giao dịch của chúng hàng ngày. Trong khi theo dõi những cổ phiếu này, Darvas đã sử dụng khối lượng như một dấu hiệu chính để biết liệu một cổ phiếu đã sẵn sàng thực hiện một động thái mạnh hay chưa.

Khi Darvas nhận thấy một khối lượng bất thường, ông đã tạo một hộp Davas với phạm vi giá hẹp dựa trên các mức cao và thấp gần đây của các phiên giao dịch. Bên trong hộp, mức thấp của cổ phiếu trong một khoảng thời gian nhất định đại diện cho sàn và mức cao tạo ra trần. Khi cổ phiếu vượt qua mức trần của hộp hiện tại. Darvas sẽ mua cổ phiếu và sử dụng mức trần của hộp đã phá làm điểm dừng lỗ cho vị thế. Khi có nhiều hộp hơn bị phá vỡ. Darvas sẽ thêm vào giao dịch và di chuyển lệnh cắt lỗ lên. Giao dịch thường kết thúc khi lệnh cắt lỗ được kích hoạt.

Những quy tắc của hộp Darvas

Thực tế, là một phưng pháp phân tích kỹ thuật khá đơn giản. Nên những quy tắc của chiếc hộp Davas – Darvas box cũng không hề có gì quá phức tạp với người sử dụng. Nicolas Darvas đã diễn giải và luận bàn khá chi tiết và tỉ mỉ trong cuốn “Tôi đã kiếm 2 triệu đô la từ thị trường chứng khoán như thế nào?”. Thực tế, những nội dung của cuốn sách đều là một phần quan trọng giải thích và phân tích khá rõ ràng về Lý thuyết hộp Darvas. Các nhà đầu tư nên tìm đọc và nghiên cứu kiến thức trong cuốn sách này. Bởi sẽ rất có ích cho quá trình đầu tư giao dịch của bản thân. Những quy tắc trader cần ghi nhớ về Lý thuyết hộp này, bao gồm:

- Cổ phiếu sẽ và đang đạt mức cao mới trong thời gian 52 tuần. Kể từ ngày phát hành cổ phiếu ra thị trường.

- Khi mức giá cao nhất này được thiết lập, thì trong ba ngày tiếp theo sau đó. Giá sẽ luôn dao động quanh mức này và sẽ không có sự bứt phá cao hơn.

- Đỉnh hộp Darvas – Darvas box chính là mức giá cao mới. Mức thấp nhất của hộp sẽ chính là điểm phá vỡ giá của mức cao mới đó.

- Trader nên đặt lệnh bán tại mức thấp nhất của hộp. Bởi rất có khả năng giá đó sẽ là giá vi phạm quy tắc của Lý thuyết của hộp Darvas.

- Cũng sẽ được thêm vào vị thế của nhà đầu tư mỗi khi giá chuyển sang mỗi hộp Davas mới.

Hạn chế của Lý thuyết hộp Darvas là gì?

Hạn chế mà nhà đầu tư cần lưu ý với lý thuyết hộp Darvas là gì? Một số nhà nghiên cứu đã chỉ ra rằng kỹ thuật của Lý thuyết hộp Darvas có thể quy kết những thành công ban đầu là do ông đã tiến hành giao dịch tại thị trường có mức giá tăng và ông khẳng định không thể có kết quả nếu dùng kỹ thuật lý thuyết này khi thị trường có xu hướng giảm giá. Trên thực tế, việc thực hiện theo lý thuyết của Darvas sẽ gặp phải những tổn thất về mặt tổng thể khi mà xu hướng không có sự phát triển theo kế hoạch nhưng đó chỉ là tổn thất nhỏ mà thôi.

Việc dùng lệnh cắt lỗ sau và sát xu hướng động lượng khi nó đang có sự phát triển biến thành yếu tố quan trọng tại nhiều chiến lược được phát triển cùng thời với Darvas. Giá trị thật sự trong hộp lý thuyết có thể là sự kỷ luật khi nó phát triển với các nhà đầu tư .Khi nhắc về việc kiểm soát những sự rủi ro và có sự tuân theo kế hoạch. Ông cũng nhấn mạnh rằng việc ghi chép lại các hoạt động giao dịch có vai trò khá quan trọng và cần xem xét những sự đúng và sai. Trong các hạn chế của lý thuyết hộp thì mức thuế áp dụng cho các giao dịch là thuế thu nhập và chi phí cần trả theo tỷ lệ hoa hồng phải chi trả cho người môi giới.

Giao dịch hiệu quả theo Lý thuyết hộp Darvas

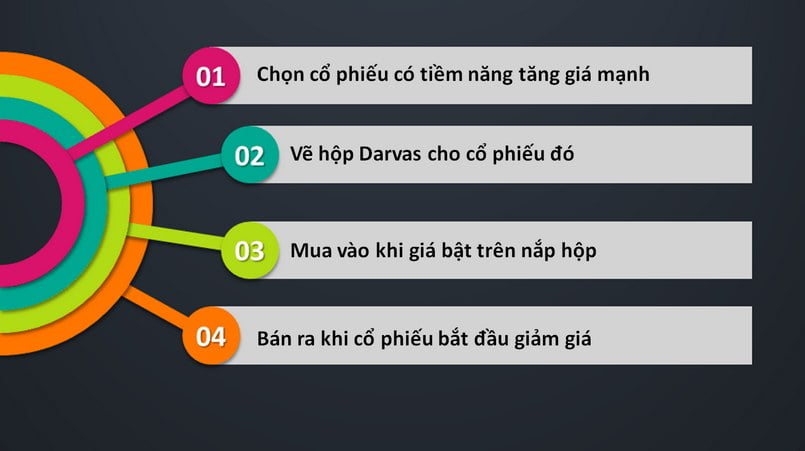

Là một phương pháp phân tích kỹ thuật, cũng là một chiến lược giao dịch cho các nhà đầu tư. Lý thuyết hộp Darvas không quá phức tạp. Nhưng để có thể giao dịch một cách hiệu quả nhất thì buộc nhà đầu tư phải thực sự hiểu Lý thuyết hộp Darvas là gì, đặc điểm và những quy tắc cùng hạn chế. Cùng với đó, chúng tôi sẽ cung cấp cho nhà giao dịch các bước quan trọng nhất và cơ bản nhất khi tham gia giao dịch theo hộp Darvas. Quy trình này bao gồm ba bước quan trọng, trader cần phải thận trọng ở từng bước. Để đảm bảo rằng giao dịch của mình thực sự hiệu quả và tối ưu được lợi nhuận đầu tư. Các bước cụ thể như sau:

Bước 1 – Chọn cổ phiếu phù hợp

Nicolas Darvas – Tác giả của Lý thuyết hộp Darvas đã xây dựng nên phương pháp phân tích này. Để áp dụng vào thị trường đầu tư chứng khoán. Chính vì vậy, khâu lựa chọn một mã cổ phiếu phù hợp và tiềm năng cho bản thân là cực kì quan trọng. Một mã cổ phiếu đạt tiêu chuẩn sẽ là một yếu tố quan trọng. Để quyết định quá trình đầu tư giao dịch của trader có thành công hay không. Nguyên tắc của hộp Darvas – Darvas box để nhà giao dịch lựa chọn cổ phiếu chính là 100% dựa vào phương pháp kỹ thuật. Tập trung hoàn toàn vào hai yếu tố quan trọng là giá cả và khối lượng giao dịch.

Theo Lý thuyết hộp Darvas, nên lựa chọn các mã cổ phiếu đang có xu hướng tăng giá và tăng khối lượng giao dịch. Và hoàn toàn bỏ qua hết những lý do tăng giá của mã cổ phiếu. Theo như tác giả của lý thuyết này thì các nguyên nhân này sẽ được biểu hiện khá rõ ràng trong việc tăng giá cũng như tăng khối lượng. Vậy nên các nhà đầu tư chỉ cần thấy hai yếu tố trên tăng lên. Thì vẫn nên mở ngay vị thế mua cho mình và không cần quan tâm tới lí do tại sao lại tăng. Nhưng việc quan trọng vẫn là cách để có thể tìm thấy những mã cổ phiếu đang trong một xu hướng tăng trên thị trường. Lựa chọn cổ phiếu cũng cần phải tuân theo những nguyên tắc quan trọng.

Nguyên tắc lựa chọn cổ phiếu

Theo như Lý thuyết hộp của Darvas, thì trader cần xem xét hai điều kiện sau. Cũng là nguyên tắc để lựa chọn được cổ phiếu đang trong đà tăng trên thị trường chứng khoán:

- Điều kiện cần – Sự biến động bất thường: Mã cổ phiếu thường không có nhiều biến động nào bống nhiên dao động giá mạnh.

- Điều kiện đủ: Cổ phiếu tốt mà trader nên mua vào cho mình là cổ phiếu có sự tăng về giá cả và khối lượng giao dịch.

Theo như Darvas, thì những chuyển động bất thường về giá của các mã cổ phiếu sẽ có một phần lớn do một số trader bắt được những tín hiệu tốt. Và lựa chọn tin theo rồi mua vào một lượng nhất định. Trader cần phải theo phe của họ. Cũng mua vào một lượng nhất định cổ phiếu đó. Việc này sẽ đảm bảo rằng những trader có vị thế lớn mạnh sẽ không nuốt chửng được bạn.

Bước 2: Xây dựng hộp Darvas

Khi giá tăng lên mạnh và bắt đầu có những đợt điều chỉnh giảm rồi dao động lên xuống trong một phạm vi nhất định thì tiến hành vẽ hộp Darvas. Cạnh trên hay giới hạn trên của chiếc hộp sẽ đi qua mức giá cao nhất trong phạm vi dao động của giá. Cạnh dưới hay giới hạn dưới của chiếc hộp sẽ đi qua mức giá thấp nhất trong phạm vi dao động đó. Các mức giá cao nhất và thấp nhất này không bị phá vỡ ít nhất là trong 3 ngày liên tiếp. Cạnh trên đóng vai trò như một ngưỡng kháng cự. Ngược lại, cạnh dưới là một ngưỡng hỗ trợ.

Tùy thuộc vào mỗi cổ phiếu mà kích thước và thời gian dao động trong phạm vi của chiếc hộp Darvas – Darvas box sẽ khác nhau. Có cổ phiếu chỉ mất vài giờ để chuyển sang chiếc hộp khác. Nhưng cũng có những cổ phiếu mất đến vài ngày. Có cổ phiếu dao động trong những chiếc hộp rất hẹp. Nhưng cũng có cổ phiếu dao động với biên độ lớn, làm cho kích thước hộp tăng lên nhiều.

Bước 3: Giao dịch theo Lý thuyết hộp Darvas

Như đã nói ngay từ ban đầu, lý thuyết Hộp Darvas là một chiến lược giao dịch thuận xu hướng. Vậy để biết chắc một cổ phiếu đang trong xu hướng tăng. Thì ít nhất phải hình thành được 2 hộp Darvas.

- Khi giá phá vỡ cạnh trên của chiếc hộp Darvas thì vào lệnh Mua. Trong lịch sử giao dịch của mình, Darvas đã bỏ lỡ nhiều cơ hội vào lệnh với mức giá đẹp nên chiến lược mà ông sử dụng chính là đặt một lệnh mua tự động với mức giá cao hơn cạnh trên của chiếc hộp từ 1-2% và chặn lỗ ngay phía dưới của cạnh dưới cũng từ 1-2% vì nếu giá phá vỡ cạnh dưới của hộp Darvas – Darvas box nghĩa là nó sẽ không thể tiếp tục tăng được nữa.

- Khi giá tăng lên theo đúng như lý thuyết và hình thành chiếc hộp Darvas mới cao hơn. Thì dịch chuyển mức chặn lỗ lên gần cạnh dưới của chiếc hộp mới. Cách cạnh dưới cũng từ 1-2% và tiếp tục đặt lệnh chờ mua thứ 2 tại cạnh trên của chiếc hộp mới. Và chặn lỗ theo cách thức tương tự lệnh thứ nhất. Nếu giá phá vỡ cạnh dưới của hộp mới, lệnh thứ nhất tự động đóng lại. Lệnh thứ hai không thực hiện được hủy lệnh.

Các mục tiêu đạt được

Quy trình giao dịch theo lý thuyết Hộp Darvas sẽ giúp nhà đầu tư đạt được 4 mục tiêu cơ bản khi giao dịch chứng khoán:

- Một, lựa chọn đúng chứng khoán: Việc theo dõi sự gia tăng của giá và khối lượng cộng với những biến động bất ngờ sẽ giúp các bạn thực hiện được mục tiêu này.

- Hai, xác định đúng thời điểm vào/ra thị trường: Chiếc hộp Darvas – Darvas box là công cụ thực hiện mục tiêu này.

- Ba, lợi nhuận lớn: Theo Darvas, lợi nhuận lớn là lợi nhuận thu được sau mỗi giao dịch phải lớn hơn chi phí môi giới đã bỏ ra. Việc sử dụng các lệnh mua tự động đã giúp ông làm được điều này.

- Bốn, thua lỗ nhỏ: Bằng cách sử dụng lệnh bán chặn lỗ khi vào một lệnh mua mới. Và dịch chuyển chặn lỗ khi một chiếc hộp mới cao hơn được hình thành.

Nguyên tắc khi giao dịch với Lý thuyết hộp Darvas

- Nên đứng ngoài những thị trường giảm giá. Trừ khi cổ phiếu vẫn tiếp tục duy trì trong những chiếc hộp của chúng hoặc tăng giá.

- Không có điều gì là chắc chắn trên thị trường.

- Chấp nhận sự thật và điều chỉnh lại bản thân cho phù hợp hơn. Bớt kiêu hãnh.

- Cần chuẩn đoán khách quan. Không gắn vận mệnh của mình vào bất kỳ một lý thuyết hay cổ phiếu nào.

- Cần phải cứng rắn và không được cảm tính với cổ phiếu.

- Không có cổ phiếu tốt hay xấu mà chỉ có cổ phiếu đang tăng giá hoặc đang giảm giá.

- Không nên quá tập trung vào cơ hội, điều quan trọng là giảm rủi ro đến mức tối thiểu.

- Điều khiển được cảm xúc: sợ hãi, hy vọng và tham lam.

Các quy tắc đầu tư của Nicolas Darvas

Bên cạnh lý thuyết Hộp Darvas – một tài sản có giá trị mà Nicolas Darvas đã để lại cho chúng ta. Thì các quy tắc đầu tư của ông cũng là những giá trị lớn mà trader đều phải học hỏi. Những quy tắc này được ông đề cập khá rõ trong cuốn “Tôi đã kiếm 2,000,000 đô la từ thị trường chứng khoán như thế nào?”

- Không nên nghe theo các công ty tư vấn, dù ở Canada hay Phố Wall.

- Hết sức thận trọng với lời khuyên của những nhà môi giới. Họ vẫn có thể sai.

- Nên bỏ ngoài tai những câu nói được lưu truyền ở Phố Wall. Dù nó cổ kính và đáng trân trọng bao nhiêu đi nữa.

- Không nên mua bán ở thị trường OTC. Vì chỉ trong thị trường chứng khoán được niêm yết thì mới luôn có người mua khi muốn bán.

- Không nên nghe theo những lời đồn đại, dù chúng có vẻ chắc chắn.

- Hướng tiếp cận cơ bản tốt hơn mạo hiểm.

- Nên giữ một cổ phiếu đang tăng trong thời gian dài hơn là theo đuổi nhiều cổ phiếu trong một thời gian ngắn.

Xem thêm: Giao dịch với Wyckoff

Hộp Darvas có phù hợp với đầu tư ngoại hối?

Mặc dù Nicolas Darvas chưa từng sử dụng lý thuyết Hộp Darvas để đầu tư một loại hàng hóa nào khác ngoài cổ phiếu nhưng với các tính chất tương tự như thị trường chứng khoán mà nhiều nhà đầu tư vẫn áp dụng lý thuyết này khi giao dịch forex.

Tuy nhiên, một số nguyên tắc mà ông đưa ra có thể sẽ không phù hợp. Và các forex trader cần phải thay đổi để thích ứng với tính chất của thị trường forex. Chẳng hạn như, đối với cổ phiếu, lý thuyết Hộp Darvas chỉ được sử dụng khi thị trường đang trong xu hướng tăng thì trong forex, chúng ta có thể áp dụng cả khi thị trường đi xuống, miễn sao nó đáp ứng được những điều kiện cần thiết khi thiết lập chiếc hộp Darvas . Hay lệnh mua tự động có thể tham khảo (vì các lệnh market trong forex có thể đáp ứng được mục tiêu vào lệnh với mức giá tốt nhất) và lệnh chặn lỗ (stop loss) là nguyên tắc cần phải tuyệt đối tuân thủ.

Trong giao dịch forex, các bạn có thể vẽ những chiếc hộp Darvas – Darvas box bằng tay hoặc sử dụng chỉ báo Darvas Box. Tuy nhiên, tốt hơn hết là nên vẽ tay vì khi vẽ tay, các nguyên tắc thiết lập hộp Darvas sẽ được thực hiện nghiêm ngặt hơn, chính xác hơn. Hơn thế nữa, chỉ báo Darvas Box thể hiện trên biểu đồ giá rất rắc rối và khó nhìn. Rất khó để xác định được từng chiếc hộp riêng lẻ.

Tổng kết

Không phải là một phương pháp phân tích quá cao siêu hay phức tạp. Lý thuyết Hộp Darvas cũng tương tự như như những công cụ phân tích kỹ thuật thị trường khác hiện nay. Chính vì vậy, việc sử dụng công cụ này trong phân tích thị trường sẽ không phải lúc nào cũng đạt được những hiệu quả như mong muốn. Ngay cả chính người sáng tạo nên cũng đã không ít lần gặp phải những thất bại. Chính vì vậy, nhà đầu tư cần lưu ý tới mức độ thành công của phương pháp này. Nên kết hợp thêm với nhiều chỉ báo kỹ thuật hay mô hình phân tích khác để đảm bảo phần trăm thành công cao hơn. Có thể nắm bắt được những tín hiệu giá và thị trường chính xác hơn.

Với những thông tin và kiến thức mà chúng tôi đã chia sẻ trong bài viết này. Hy vọng đã giúp các nhà đầu tư hiểu được Lý thuyết Hộp Darvas là gì. Bên cạnh đó có thể nắm được cách áp dụng công cụ này vào quá trình đầu tư của mình một cách hợp lý nhất. Chúc các bạn thành công với những chiến thuật đầu tư trong tương lai!

Tổng hợp: nhamoigioi.net